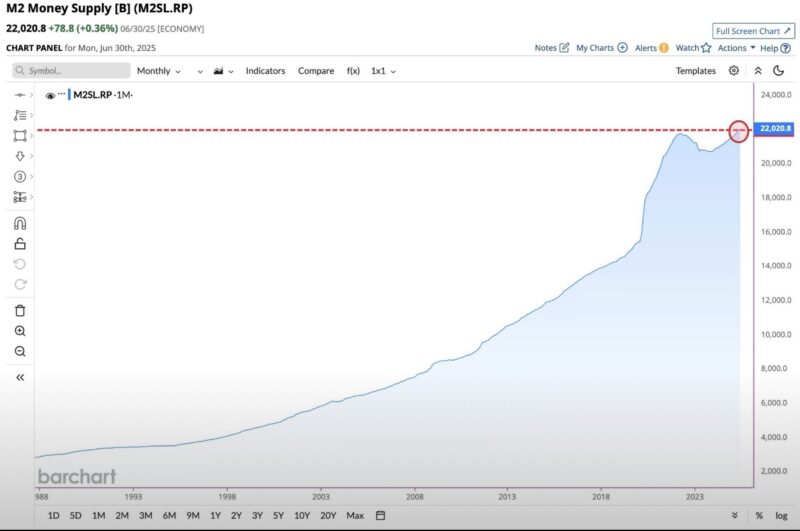

視野洞見

美國M2貨幣供給量創新高

M2貨幣供給量 (M2 Money Supply):指現金(cash)、支票存款(checking deposits)及其他容易轉換成現金的準貨幣資產(near money),截至2025年6月達到22.02兆美元的歷史新高。

過去趨勢 (Historical Trend):

疫情後(post-pandemic)M2曾短暫下滑,但已完全回升並超越先前高點。

1970年代的M2快速增長結合強勁需求促使了兩位數通膨(double-digit inflation)。

2009-2011年全球金融危機後,M2迅速擴張,推動股市回升,但通膨因經濟鬆弛而保持低位。

2020年疫情後的大幅刺激政策使M2爆炸性增長,引發40年來最快通膨飆升。

M2貨幣供給擴大影響

流動性指標 (Liquidity Gauge):M2增長通常被視為市場流動性增加的信號,支持資產價格上升。

經濟條件 (Economic Conditions):

- 貨幣供應增加可能代表金融環境寬鬆(looser financial conditions)。

- 若經濟活動加速,過多的貨幣供應可能增加未來的通膨壓力(inflation pressures)。

投資觀點

目前貨幣供應和政策背景

2025年6月的M2增長4.5%(年增率),為近三年最高增速,部分反映貨幣政策從緊縮走向寬鬆。

主要推動因素包括支票存款和貨幣市場基金(money market funds, MMFs)的增加。

五大資產管理公司(Fidelity、Schwab、J.P. Morgan、Vanguard、BlackRock)掌控了大部分貨幣市場基金資產。

最大的啟示:

🎈投資者關注M2的方向,當流動性回升時,資金環境寬鬆,有利於風險性資產。

🎈美國聯準會面臨挑戰:在流動性增加的背景下若降息,可能會違背其抑制通膨(inflation-control mandate)的核心目標,造成價格壓力重新上升。